俄乌冲突对钨制品市场与价格的影响

IMPACTS OF RUSSIA-UKRAINE CONFLICT ONTUNGSTEN MARKET & PRICE

第六部分 俄乌冲突背景下我国钨制品期货化的思考

近年来,我国钨制品业界和有关期货业者不断以各种方式提出和探索钨制品期货的可能性建议和可行性研究,但目前尚没见具有说服力的专业研究报告,也未见确实可行的钨制品期货化实施方案。

俄乌冲突给本因疫情尚未完全恢复的世界经济带来了很大的冲击和变数,给世界地缘政治带来了巨大改变并有可能彻底改变目前的世界政治格局和军事力量的局面;在俄罗斯提出退出WTO之后,我们已经看到,几年内世界两大强国也是军事巨头的美俄退出WTO这样的全球性贸易组织的情形,因此我们也就可以预见未来的世界经济贸易和投资等诸方面将受到纷乱政治军事变革的深刻影响,我们也可能很难再就经济而思考和谈论经济,这一点,尤其是对于像钨钼稀土等我国具有优势地位的战略矿产和金属而言,在欧美不断对我国施加各种制裁和限制的当下,如何管理和保护好我国的战略资源并永续开发和利用,将成为业界和政府共同思考的课题,因此,是否要将钨制品期货化也是我们必须要认真而严肃思考的问题之一。

2012年俄罗斯经过18年谈判入世,而今却要退出,足见俄乌冲突与美欧制裁之痛

如果说俄乌冲突给我们的货币政策带来挑战,那么货币是金融手段,是我们可收放的工具之一;如果说石油天然气等能源我们要密切注意并确保来源多样化;如果说粮食对我国非常重要,涉及芸芸众生的饭碗;那么钨制品则是我们有优势地位,具有不可或缺又不可再生的战略地位,在开采、冶炼、精细加工、出口、储备、期货化、期权化、指数化等各涉及宏观政策和管理制度方面都需要我们从战略的高度考察,慎重处置。

为此,我们强烈建议,在目前全球疫情不稳、俄乌冲突未解、欧美制裁不断、中美关系僵持、两岸统一未竟之际,不宜将我国具有优势地位的钨、钼、稀土等战略金属期货化。就此,我们希望就钨制品期货的技术面、市场因素和相关风险等进行探讨,了解钨制品期货化可能产生的外溢和排异现象。

钨精矿(Wolframite)

一、金属期货与有色金属期货

1.期货与商品期货

商品期货是标的物为实物商品的一种期货合约,是关于买卖双方在未来某个约定的日期以签约时约定的价格买卖某一数量的实物商品的标准化协议。期货的重点是“期”而非“货”,和现货交易不同,期货强调的是未来的交收;同样,期货也不易不是“货”,它的标的物,可以是某种商品,也可以是某种证券、债券或者未来的收益等可以用标化合作规定的“物”。所以期货可以是商品期货,也可以是金融期货。期货的投资人通过标准化合约在期货市场进行投资或投机,进行期货买卖,但他们不一定指各该商品或者票证的专业人士或者从业者,如投资人投资购买黄金期货远期合约,但投资人未必是黄金业者,也不一定是金融界人士,他们可能仅仅是通过期货市场进行投资博利而已,因为期货市场是一种零和游戏,是可以做空和做多同时进行的投机市场,一个(或数个)投资人的盈利一定是另一个(或数个)投资人的损失,这和股票是截然不同的市场逻辑。

中国的期货起源于20世纪初的上海,可能很多人不知道的是,国民党总裁蒋介石曾经和陈立夫之父等人以为国民革命凑集资金的名义而成为了上海期货交易所的创始人之一。新中国成立后我国的期货市场关闭,在1988年,我国改革开放之后开始进行期货交易的尝试,之后在2001年之前对1992年之后的盲目扩张和野蛮生长进行了规范和调整,使我国的期货市场进入了良性的发展阶段。整顿之后的我国期货交易所目前有上海期货交易所、大连期货交易所、郑州期货交易所和中国金融期货交易所四家。

我国目前批准交易的期货主要有商品期货和金融期货。商品期货分为金属商品(铜、铝、锡、铅、锌、镍、黄金、白银、螺纹钢)、能源商品(原油、PTA、燃料油、沥青、天然橡胶)、农产品(大豆、豆油、豆粕、小麦、玉米、棉花、菜籽油、棕榈油)三大类;金融期货主要有股指期货(沪深300、中证500、上证50)、国债期货(2年期国债、5年期国债、10年期国债)、利率期货(短期利率和长期利率期货)和外汇期货(又称货币期货)等几种。

2. 金属期货与有色金属期货

由期货交易所期货合约标准规定的商品在经国家监管机构审批后成为可以在期货所上市的期货品种。标准化是期货合约商品的主要特点,不论什么品种的商品,其数量、质量、等级(品级)交货、交易单位(计量单位)、保证金、时间、交货地点等条款都可以使用固定的和设定的标准化,作为期货商品,唯一的变量是价格。

金属经过对矿石加工后,其物化特性稳定且较容易成为标准化产品,因此伦敦金属交易所、纽约商业交易所和东京工业品交易所等世界著名的期货市场中,金属都是比较成熟的期货品种之一。尤其是伦敦金属交易所期货合约的交易价格被世界各地公认为是有色金属交易的定价标准。在我国四家期货交易所中,上海期货交易所成立较早且金属期货品种较多,其中铜期货单品种交易成长迅速,交易量排在伦交所之后位居全球第二。

上期所交易大厅 (北大光华EMBA图)

金属按种类一般分为有色金属和黑色金属(实际上在英中被分为铁金属和非铁金属,Ferro Metal, Non Ferrous Metals);也因此金属期货分为有色金属期货和和黑色金属期货。黑色金属期货主要指以铁、铬,锰为基础的金属产品的期货品种;金、银、铂、钯等因价值高被称为贵金属期货。铜、铝、锌、锡、镍、铝等有色金属的质量、含量、纯度、等级、规格容易划分和标准化,市场使用量、流通量和交易量大,储运较为简单,价格容易受供给和市场需求影响,是理想的期货交易品种,世界上各大期货交易所都有金属铜的期货品种,由于产量和交易量巨大,铜既是具有100多年历史的第一个被设立的金属期货交易品种,也是金属期货中的领头产品。铜是主要的期货交易品种,在我国这样的制造业大国,铜期货更是最为重要的现期金属。

沪铜日K走势

上期所2015年的统计数据显示,上期所有色金属期货总成交量单边达到2.2亿手,单边成交金额27.4万亿元,2015年上期所有色金属实物交割量达到130.2万吨,其中铜35.5万吨, 铝69.4万吨,锌19.2万吨,铅5.1万吨,镍1.8万吨,锡0.2万吨。

3.广期所与商品指数期货

2021年4月19日,广州期货交易所揭牌成立,是经国务院同意、中国证监会批准设计的第五家期货交易所。成立广期所的目的是“落实党中央国务院决策部署,健全多层次资本市场体系、服务粤港澳大湾区和国家‘一带一路’建设的重要举措”,广期所将贯彻新发展理念,立足服务实体经济、服务绿色发展,坚持市场化、法治化、国际化方向,以产品、制度、技术创新为引领,积极稳妥推进期货市场建设,更好服务我国生态文明建设和经济高质量发展。

商品指数期货是指在期货交易所上市交易的以商品指数为标的期货品种,这是一种新兴的衍生品,进行指数化投资的场内衍生工具,其商品指数编制大都基于期货价格,而不是现货价格;商品指数期货的同质性和标准化程度较高,既有商品期货特征,又有金融期货的特征。业界普遍认为,作为晚近成立的期货交易所,广期所的首个品种大概率为具有创新性质的商品指数期货。

这也是弥补我国目前四个期货交易所没有商品指数期货的空白,并对标西方标普-高盛商品指数和彭博商品指数期货最大的两个商品指数期货、完善我国商品期货重要的举措。

截止2021年底我国的五家期货交易所

4.我国期货交易所与期货品种基本情况

......

二、钨制品期货化的问题

如果和全球其他已经期货产品比较,我国有色金属产品尚未期货化的主要是钨钼稀土等有色金属产品,目前呼声较高的是钨钼制品的期货化,而据悉与有色金属和钨行业协会与产业界接触较多、并对此研究颇深的并非成立伊始、雄心勃勃、等米下锅的广期所。

1.钨制品的特点及期货化难度

1.1 钨制品及其生产工艺

钨是一种难溶有色金属,如前所述,钨具有硬度高、密度大、熔点高、耐高温、耐腐蚀、导电导热等优良的属性,各类制品在经过加工之后都是重要的原材料,在现代工业中具有举足轻重不可或缺的地位,也因此被称为工业的“牙齿”,被广泛应用于矿山、冶金、机械、建筑、交通、电子、化工、轻工、纺织、军工、航空、航天、IT科技、新能源等诸领域。

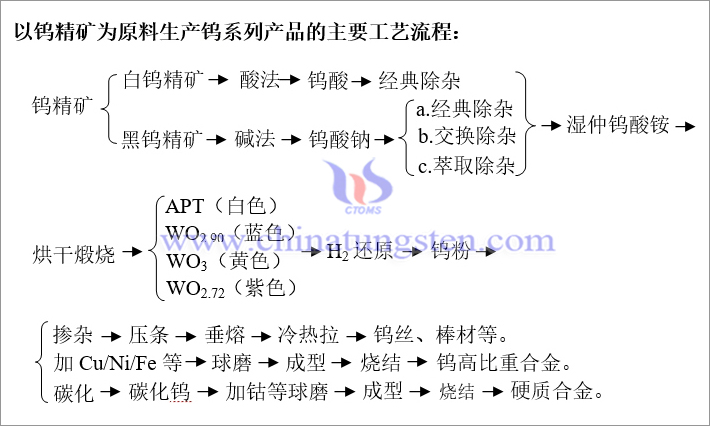

钨制品的基本加工工艺一般分为钨矿-采矿-选冶-冶炼-还原-制品加工几大步骤;钨制品的产品根据产品特性分为氧化钨类,如:钨原矿、钨精矿、黄色氧化钨(YTO)、蓝钨(BTO)、仲钨酸铵(APT)、偏钨酸铵(AMT)、钨酸,金属粉末,如:钨粉和碳化钨粉,高比重钨合金,硬质合金,金属钨制品,如:钨条、钨板、钨丝、钨电极、钨加热子,钨铁,和两相合金,如:钨钼、钨铜、钨金、钨银等。钨制品的产业链应用极为广泛,从钨制品的用途看,几乎涉国计民生的各个方面,本文在此不予展开,但中钨在线每年都会更新自己的钨制品产品目录, 计划于2022年上半年完成的《中钨智造2022版钨钼制品目录》相信将很快上线。

钨制品生产工艺流程图

1.2 钨制品的特点及期货化难度

首先,钨制品是小金属矿种,产量小、产地集中、生产者也很集中。

全球钨制品年产量很少,历年来我国钨制品年产量平均约占全球的80%左右。钨的产业链上所有的相关制品规模都比较小,以最大产量的钨精矿为期货品种为例,我国产品年产约120,000标吨,我们以均价12万元每吨计价,实际上仅有150亿左右。我们如果以5%保证金为例,简单的算术计算得知,只要8个亿就可以撬动钨精矿的期货市场。这样可能就会出现大量的投机行为,以小资金撬动钨制品行业,因为针对钨制品产业链上的期货产品进行反复的恶意炒作,这样我们很快就会在“妖镍”之后,看到“钨婆”的。

其次......

2.“钨制品期货”的参与者

三、俄乌冲突后钨制品行业可能的风险与启发

1. 钨制品的敏感性

2. 俄乌冲突后俄罗斯被制裁的启发

2.1减少货币储备,增加钨钼稀土物资储备

2.2审慎考虑和决定钨制品期货化

2.3俄乌冲突的钨制品潜在风险

......

如果俄乌战争扩大,我们钨制品行业可能会更容易得到更多的关注,其政治风险也会剧增。我们很难在俄乌冲突恶化的情况下预测中美关系良性发展、中欧关系及投资协定的未来、日韩右翼的联手、台海危机的变数等诸多不确定性政治因素。

更有甚者,我们要高度警惕美欧等国不断升级和扩大使用美国《多德兰克保护法》(Dodd-Frank Wall Street Reform and Consumer Protection Act)和《经济合作和发展组织冲突影响和高风险区域矿石供应链尽职调查指导方针》(OECD Due Diligence Guidance for Responsible Supply Chains of Minerals from Conflict-Affected and High-Risk Areas)等带长臂管辖性质的法条的性质和管辖范畴。如果有朝一日他们把俄罗斯生产的钨钼稀土等产品也列入3TG等所谓的“冲突矿物”所提炼出来的钽、锡、钨、金等所谓的“冲突金属”之列,那我们将会面临更为险恶的生产经营环境。

这也许是我国钨制品行业在俄乌冲突中所面临的最大不确定性。

本文作者根据钨制品市场过往几十年的经验和目前俄乌冲突的现状,认为钨制品的价格将在2022年持续上涨,但其主要因素却非传统的市场要素;为此我们在第一部分重点介绍了俄乌冲突和钨制品的军事用途及其重要性,第二、第三和第四部分重点介绍了钨制品的全球资源分布,尤其是俄罗斯钨资源的概况以及我国钨制品行业与俄罗斯的关系,第五部分我们分析了俄乌冲突背景下能源、大宗金属、粮食等价格的大幅上涨的因素和美元超发和美联储生息对中国钨市场成本压力,以及人民币强势的可能性。在本文第六部分,我们就我国钨制品期货的特殊性、可行性、法律冲突与风险进行探讨;既然和俄罗斯相关,最后我们也将就几十年来时不时出现的所谓天价俄罗斯钨金条等疑似诈骗的行为等生活中的钨制品新进的一些消息进行描述与简析。

全文阅读/下载: